Εκτιμήσεις Ακινήτων με τη μέθοδο Προεξοφλημένων Ταμειακών Ροών

Πληροφορίες για τη Μέθοδο Προεξοφλημένων Ταμειακών Ροών για την εκτίμηση ακινήτων

Η μέθοδος προεξοφλημένων ταμειακών ροών (DCF) είναι μια μέθοδος αποτίμησης που αποβλέπει:

- Στον προσδιορισμό της κερδοφορίας ή της απλής βιωσιμότητας μιας επένδυσης που μπορεί να αναφέρεται σε μια επιχείρηση ή ακίνητο.

- Στην εξέταση των μελλοντικών εσόδων ή των προβλεπόμενων ταμειακών ροών από τη συγκεκριμένη επένδυση

- Στην προεξόφληση της ταμειακής ροής για να υπολογιστή η εκτιμώμενη τρέχουσα αξία της επένδυσης ( η εκτιμώμενη τρέχουσα αξία της επένδυσης θα αναφέρεται συνήθως ως καθαρή παρούσα αξία ή NPV-Net Present Value).

Ουσιαστικά η μέθοδος προεξοφλημένων ταμειακών ροών(DCF) επιχειρεί να υπολογίσει σήμερα την αξία μιας επιχείρησης ή ενός περιουσιακού στοιχείου, βάσει προβλέψεων για το πόσα χρήματα θα δημιουργήσει στο μέλλον. Αυτός είναι κι ένας λόγος που η μέθοδος προεξοφλημένων ταμειακών ροών(DCF) θεωρείται αρκετά αξιόπιστη σε ότι αφορά το οικονομικό σκέλος μιας επένδυσης.

Για την εφαρμογή της συγκεκριμένης μεθόδου ο εκτιμητής θα πρέπει να γνωρίζει κάποιους παράγοντες που επηρεάζουν την επένδυση και συνδέονται άμεσα με τη μέθοδο DCF, αυτοί οι παράγοντες είναι οι εξής:

- Αρχικό κόστος κατασκευής του ακινήτου

- Ετήσιο κόστος συντήρησης και λειτουργίας του ακινήτου

- Ετήσια έσοδα που θα αποφέρει το ακίνητο

- Το χρονικό διάστημα που θα διαρκέσει η επένδυση(αξίζει να σημειωθεί ότι σύμφωνα με τη βιβλιογραφία για τα εμπορικά ακίνητα η επενδυτική ζωή τους κυμαίνεται από 5 έως 15 έτη)

Ουσιαστικά τα παραπάνω στοιχεία αποτελούν και τα δεδομένα που θα πρέπει να γνωρίζει ο εκτιμητής προκειμένου να είναι σε θέση να εφαρμόσει τη μέθοδο προεξοφλημένων ταμειακών ροών(DCF).

Ο απώτερος σκοπός της ανάλυσης DCF είναι να υπολογίσει τα χρήματα που ένας επενδυτής θα λάβει από μια επένδυση, προσαρμοσμένα στην χρονική αξία του χρήματος . Η βασική παραδοχή που χρησιμοποιούν όλοι οι οικονομολόγοι σε ότι αφορά την αξία του χρήματος είναι ότι μια χρηματική μονάδα σήμερα αξίζει περισσότερο από ότι η ίδια χρηματική μονάδα στο μέλλον, στην εφαρμογή αυτής της παραδοχής επομένως στηρίζεται κατά πολύ η αξιοπιστία της μεθόδου προεξοφλημένων ταμειακών ροών (DCF).

Ένας χρήσιμος όρος σε ότι αφορά τη μέθοδο προεξοφλημένων ταμειακών ροών (DCF) είναι η ωφέλιμη διάρκεια ζωής του ακινήτου, σύμφωνα με το εκτιμητικό πρότυπο "EVS 2016" η ωφέλιμη διάρκεια ζωής ενός ακινήτου είναι η περίοδος κατά την οποία το ακίνητο θα είναι σε θέση να χρησιμοποιείται και να αποφέρει κέρδη στον επενδυτή, η γνώση της ωφέλιμης ζωής του ακινήτου είναι ένας αρκετά σημαντικός παράγοντας που θα πρέπει να γνωρίζει ο εκτιμητής για να εφαρμόσει σωστά τη μέθοδο προεξοφλημένων ταμειακών ροών (DCF).

Πλεονεκτήματα και μειονεκτήματα της μεθόδου προεξοφλημένων ταμειακών ροών(DCF)

Πλεονεκτήματα μεθόδου DCF(+)

- Το βασικό πλεονέκτημα στην εφαρμογή της μεθόδου προεξοφλημένων ταμειακών ροών είναι η ακρίβεια και η ρεαλιστικότητα της εκτίμησης καθώς λαμβάνεται υπόψιν η διαχρονική αξία του χρήματος, δηλαδή ενσωματώνεται η παραδοχή ότι μια μονάδα χρήματος έχει περισσότερη αξία σήμερα από ότι στο μέλλον.

- Ένα άλλο πλεονέκτημα της μεθόδου DCF είναι ότι εφαρμόζεται χωρίς τη χρήση συγκριτικών, δηλαδή βοηθάει τον εκτιμητή στον υπολογισμό της αξίας ενός ακινήτου το οποίο βρίσκεται σε μια αγορά όπου δεν υπάρχουν παρόμοια ακίνητα, για το λόγο αυτό προαναφέρθηκε ότι η μέθοδος προεξοφλημένων ταμειακών ροών(DCF) εφαρμόζεται καλύτερα σε μεγαλύτερου μεγέθους εμπορικά ακίνητα.

Μειονεκτήματα μεθόδου DCF(-)

- Μια από τις δυσκολίες στην εφαρμογή της μεθόδου προεξοφλημένων ταμειακών ροών(DCF) είναι ότι απαιτεί αρκετά καλές γνώσεις των οικονομικών συνθηκών στην αγορά ακινήτων στην περιοχή όπου εφαρμόζεται

- Μια άλλη δυσκολία στην εφαρμογή της μεθόδου DCF είναι η πολυπλοκότητα της σε ότι αφορά τον προσδιορισμό του σωστού προεξοφλητικού επιτοκίου που θα πρέπει να εφαρμοστεί στη μέθοδο

- Επίσης βασικό της μειονέκτημα αποτελεί το ότι πολλές φορές η μέθοδος DCF στηρίζεται αρκετά συχνά στα προσδοκόμενα κέρδη που θα αποφέρει ένα ακίνητο, συνεπώς υπάρχει και το στοιχείο της αβεβαιότητας.

Από τα παραπάνω γίνεται αντιληπτό ότι η εφαρμογή της μεθόδου προεξοφλημένων ταμειακών ροών(DCF) ενέχει τόσο πλεονεκτήματα όσο και κινδύνους που θα πρέπει να προσέξει ο εκτιμητής.

Βήματα εφαρμογής: Μέθοδος Προεξοφλημένων Ταμειακών Ροών (DCF)

Για την εφαρμογή της μεθόδου προεξοφλημένων ταμειακών ροών(DCF) ακολουθούνται κάποια βήματα, τα οποία είναι:

- Σαφής διαχωρισμός των χρονικών περιόδων εφαρμογής της μεθόδου DCF

- Υπολογισμός των εσόδων που θα αποφέρει η επένδυση στο χρονικό διάστημα εφαρμογής

- Υπολογισμός των εξόδων που θα αποφέρει η επένδυση στο χρονικό διάστημα εφαρμογής

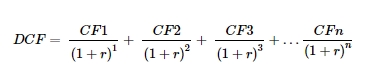

- Τελικός υπολογισμός της αξίας του ακινήτου μέσω του παρακάτω τύπου της μεθόδου DCF

Ο βασικός τύπος που χρησιμοποιείται στη μέθοδο προεξοφλημένων ταμειακών ροών(DCF) ανάλογα με το χρονικό διάστημα που θα εφαρμοστεί είναι:

Όπου CF = ταμειακές ροές / έτος και r = προεξοφλητικό επιτόκιο

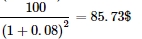

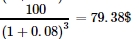

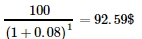

Για παράδειγμα πρέπει να υπολογιστεί με τη μέθοδο DCF τι αξία θα είχε σήμερα μια επένδυση που θα απέφερε ετήσια έσοδα των 100$ με επιτόκιο προεξόφλησης 8%.

Παρούσα αξία εσόδων για τον 1ο χρόνο

Παρούσα αξία εσόδων για τον 2ο χρόνο

Παρούσα αξία εσόδων για τον 3ο χρόνο

Όπως παρατηρείτε σύμφωνα με τη μέθοδο DCF, σε σημερινή αξία ο επενδυτής δεν κερδίζει από την επένδυση του 300$ αλλά 257,71$, αυτή είναι και η αξία της επένδυσης σήμερα.

Αυτό συμβαίνει διότι αυτή η μέθοδος DCF βασίζεται στην παραδοχή ότι τα 300$ του σήμερα έχουν περισσότερη αξία από τα 300$ μιας επόμενης χρονιάς.

Προεξοφλητικό επιτόκιο (r) στην μέθοδο προεξοφλημένων ταμειακών ροών(DCF)

Το προεξοφλητικό επιτόκιο είναι μια βασική συνιστώσα στην εφαρμογή της μεθόδου των προεξοφλημένων ταμειακών ροών(DCF), διότι το προεξοφλητικό επιτόκιο είναι στην ουσία αυτό που αναγάγει την αξία των μελλοντικών χρηματικών μονάδων που θα αποφέρει το ακίνητο στην παρούσα αξία τους. Ωστόσο ο προσδιορισμός του είναι αρκετά σύνθετος και απαιτεί από τον εκτιμητή να διαθέτει αρκετά καλές γνώσεις της οικονομικής επιστήμης. Για την ευκολία των υπολογισμών, όπως βρέθηκε από τη βιβλιογραφία επιλέχθηκε το προεξοφλητικό επιτόκιο που θα εφαρμόζεται στη μέθοδο DCF να υπολογίζεται ως εξής:

r= Συντελεστής Κεφαλαιοποίησης + Ετήσια Μεταβολή Αγοραίων Αξιών – Ετήσιος Συντελεστής Απόσβεσης

Πρέπει να αναφερθεί ότι το προεξοφλητικό επιτόκιο είναι συνήθως ο επιθυμητός ή αναμενόμενος ετήσιος ρυθμός απόδοσης του ακινήτου, επομένως όσο μεγαλύτερο είναι το ρίσκο της επένδυσης τόσο μεγαλύτερη θα πρέπει είναι και η τιμή του προεξοφλητικού επιτοκίου που θα εφαρμοστεί στη μέθοδο DCF, σύμφωνα με τη διεθνή βιβλιογραφία η τιμή του για τα επενδυτικά ακίνητα κυμαίνεται από 6% έως 12%.

Παράδειγμα χρήσης της μεθόδου προεξοφλημένων ταμειακών ροών(DCF) σε επενδύσεις σε ακίνητα

Ένας επενδυτής θα μπορούσε να καθορίσει το προεξοφλητικό επιτόκιο της μεθόδου DCF ίσο με την απόδοση που αναμένουν από μια εναλλακτική επένδυση παρόμοιου κινδύνου. Για παράδειγμα, θα μπορούσαν να επενδυθούν 500.000 δολάρια σε μια νέα κατοικία που αναμένεται να μπορέσει να πουληθεί σε μια δεκαετία για 750.000$. Εναλλακτικά, επενδύσετε τα 500.000 δολάρια θα μπορούσαν να επενδυθούν της σε μια άλλη επένδυση όπου αναμένεται να επιστρέψει 10% ετησίως για τα επόμενα 10 χρόνια.

Γίνεται η υπόθεση ότι δεν συμπεριλαμβάνεται το κόστος υποκατάστασης των ενοικίων ή των φορολογικών επιπτώσεων μεταξύ των δύο επενδύσεων. Έτσι, το μόνο που χρειάζεται για την ανάλυση DCF είναι το προεξοφλητικό επιτόκιο (10%) και η μελλοντική ταμειακή ροή (750.000 δολαρίων) από τη μελλοντική πώληση του σπιτιού.

Αφού πραγματοποιηθούν οι υπολογισμοί της μεθόδου προεξοφλημένων ταμειακών ροών(DCF), σε αυτό το παράδειγμα η ανάλυση DCF δείχνει ότι οι μελλοντικές ταμειακές ροές της κατοικίας ανέρχονται σήμερα σε 289.157,47 $. Επομένως δεν συμφέρει στον επενδυτή να επενδύσει σε αυτό σύμφωνα με τα αποτελέσματα της μεθόδου DCF. Η δεύτερη επένδυση η οποία θα επιστρέψει 500.000 $ την επόμενη δεκαετία, προσφέρει καλύτερη αξία. Ωστόσο μόλις συμπεριληφθούν φορολογικές επιπτώσεις, ενοικίαση και άλλοι παράγοντες θα διαπιστωθεί ότι το αποτέλεσμα της μεθόδου DCF είναι λίγο πιο κοντά στην τρέχουσα αξία του σπιτιού.

Συμπερασματικά η μέθοδος προεξοφλημένων ταμειακών ροών (DCF) αποτελεί ένα πολύ καλό οικονομικό και εκτιμητικό εργαλείο για την εκτίμηση της αξίας εμπορικών και επενδυτικών ακινήτων. Στη μέθοδο DCF θα πρέπει όμως ο εκτιμητής ή αυτός που θα την εφαρμόσει να την έχει μελετήσει αρκετά καλά και να έχει γνώση τους προκειμένου να αποφύγει τις παγίδες της και να πετύχει την εξαγωγή αξιόπιστων αποτελεσμάτων μέσω της μεθόδου προεξοφλημένων ταμειακών ροών (DCF).